こんにちは。弁護士の浅見隆行です。

2024年5月17日の日経電子版で「東証プライム上場企業の7割、1100社持ち合い株式削減へ 経営に圧力」との記事が報じられていました(会員限定記事)。

2023年11月にはトヨタグループ各社が政策保有株式である持ち合い株式を解消する動きがあることが報じられています。

持ち合い株式の削減・解消の最大の狙いは、自己資本比率(ROE)の改善

東証プライム上場企業が持ち合い株式を削減・解消する最大の狙いは、自己資本比率(ROE)の改善です。

持ち合い株式の削減・解消のきっかけとなったのはコーポレートガバナンス・コードです。

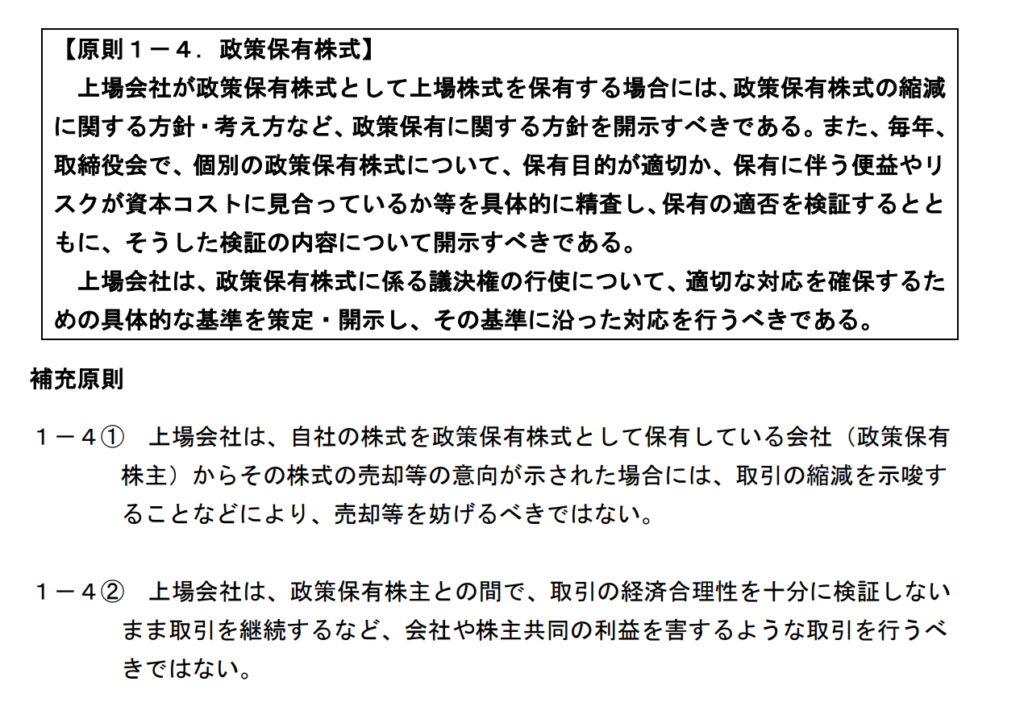

コーポレートガバナンスでは政策保有株式の縮減に関する方針・考え方の開示などが定められており(原則1-4)、持ち合い株式の解消を含む政策保有株式を縮減する動きを推進していると理解できます。

また、東証は「資本コストや株価を意識した経営の実現に向けた対応」を推し進めています。

さらに、海外の機関投資家は、政策保有株式を原則ゼロにすることを提言しています。

こうした背景を見ると、政策保有株式である持ち合い株式を削減・解消することによってROEを改善することは上場会社にとって急務と言えましょう。

持ち合い株式の削減・解消とコーポレートガバナンス

政策保有株式である持ち合い株式を削減・解消する狙いは、ROEの改善だけではありません。

持ち合い株式を削減・解消することは、主として、株式を「手放された側」の会社のコーポレートガバナンスをより機能させることになります。

主として、株式を「手放す側」ではなく「手放された側」のコーポレートガバナンスです(「手放す側」のガバナンスについては損保の動きにて後述)。

持ち合い株式を含む政策保有株式を保有している会社からの株主ガバナンスの不全

持ち合い株式を含む政策保有株式を保有している株主は取引先企業や同じグループに属している別の会社だったりすることがほとんどだと思います。

万が一、ある会社が不正や不祥事を起こしても、その会社の株式を保有している取引先企業や同じグループに属している別の会社からすれば、「今後の取引に影響がないなら、別に構わない」「同じグループに属している会社なので支え合おう」という意識があることは否めません。

もっと言えば、「今回の不正や不祥事であまり厳しく言うと、今後の取引に差し障りがあるかもしれない。だから、あまり強く言えない」とか「今回厳しく指摘したり責任を追求したりすると、自分たちが不正や不祥事を起こしてしまった場合に、逆に厳しく指摘され責任を追求されてしまう。だから、強く言わない」との意識もあるでしょう。

そうすると、持ち合い株式を含む政策保有株式を保有している株主からは、不正や不祥事を起こした会社に対して「株主によるガバナンス」が機能しないことになります。

持ち合い株式を含む政策保有株式を保有されている会社のガバナンス不全

「株主によるガバナンス」が機能しないことは、政策保有株式を保有されている会社の「甘え」につながります。

「万が一不正や不祥事を起こしても、政策保有株式を保有している株主である会社からは厳しく指摘や責任追及されないだろう」との意識から、何も広報しない、役員や関係者を処分しないなど不正や不祥事が起きても真摯に向き合わないことが起きます。

「誰からも厳しいことを言われないからガバナンスを機能させる必要がない」と言い換えてもいいかもしれません。

要は、自主的にガバナンスを機能させる意欲を失います。

身内だけが株式を保有している場合にガバナンスが機能しないのは、創業家だけが大株主になっている非上場会社の不祥事例を思い起こせば理解していただけるのではないかと思います。

持ち合い株式は、株主である会社、株式を保有されている会社の両方に甘えが生じることになります。

持ち合い株式の本質は、コーポレートガバナンスの観点からいえば、相互保有株式ならぬ、相互「甘え」株式という事態を招きます。

ホールディングスの場合も政策保有株式と同じリスク

最近では、持株会社制に移行したグループも増えています。

持株会社とその下にぶら下がる事業会社の関係も、政策保有株式を持っている株主である会社と、株式を保有されている会社との関係と同じです。

持株会社が厳しく言わないから、事業会社でのガバナンスが機能しない例も少なくありません。

大手損保4社は政策保有株式をゼロにする動き

2024年2月29日には、大手損保4社が政策保有株式をゼロにすることが報じられていました。

2023年12月26日に大手損保4社が企業向け保険料を事前調整していた問題で金融庁から業務改善命令を受けたことがきっかけです。

詳しくは以前にブログ記事で触れています。

先ほど、持ち合い株式を削減・解消することは、株式を「手放された側」の会社のコーポレートガバナンスをより機能させることになる、と説明しました。

しかし、大手損保4社が政策保有株式をゼロにすることは、株式を「手放す側」のガバナンスに資する、と理解できます。

大手損保4社は政策保有株式を保有していると、株式を保有されている会社と保険契約を締結・更新する際に強い立場に出ることができ、自らに有利な取引条件を示すことができます。

株式を保有されている会社に対して適正な契約条件を示さない可能性や、その会社にとって不利益になる契約条件を示す可能性さえあります。

このように大手損保4社が政策保有株式を保有し続けていると、会社がよほど社内でのガバナンスを効かせない限り、取引先に対して株主である立場を利用した不健全な契約をしてしまいがちなのです。

優越的地位の濫用とまでは言いませんが、それに近いイメージです。

なので、そもそも政策保有株式を手放して、契約を締結しようとする会社と対等でフラットな立場になれば、株主である立場を利用した条件での契約を締結することを避け、健全な取引をするようになるだろう。

つまりは、社内のガバナンスが機能しやすい環境・態勢が整う、ということです。

これは、大手損保4社に限らず、上場会社全般にあてはまります。

そのため、持ち合い株式を含む政策保有株式を削減・解消することは、株式を「手放す側」のガバナンスを機能させることにもなる、と理解できます。