こんにちは。弁護士の浅見隆行です。

2023年12月15日、証券取引等監視委員会は、SBI証券が主幹事証券会社を引き受けている新規上場会社3社の初値が公募価格以上に変動操作(株価操縦、作為的相場形成)し、実勢を反映しない作為的なものとなることを知りながら買い注文を受託・執行したなどとして、金融庁に対して行政処分を勧告しました。

SBI証券による変動操作(株価操縦、作為的相場形成)と買い注文の受託・執行

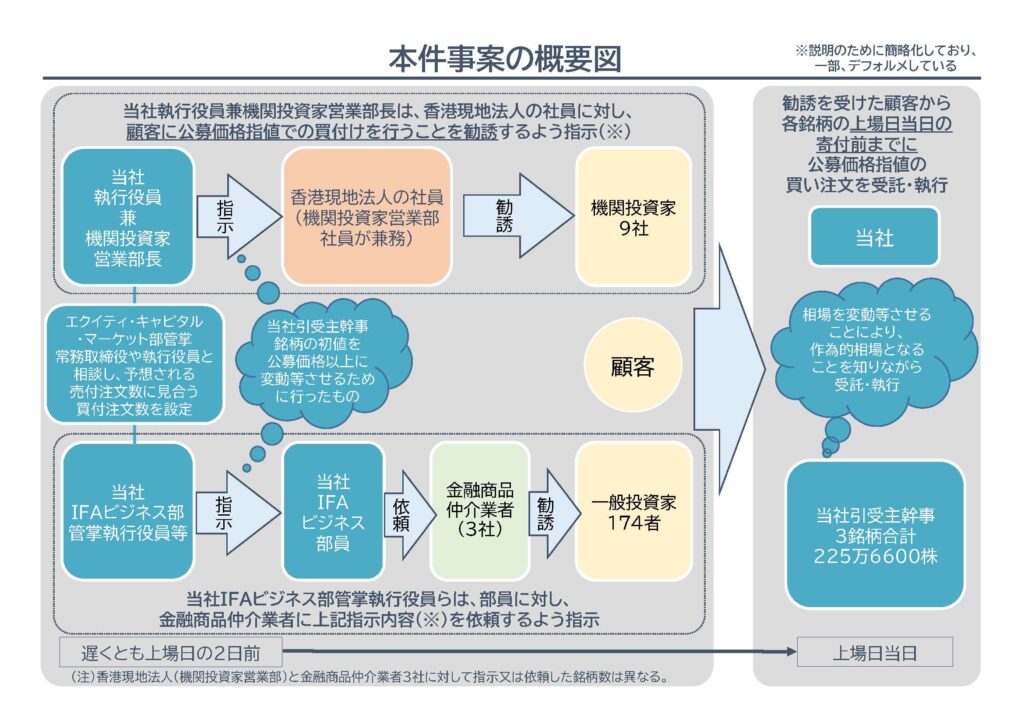

事案の概要は、次のとおりです。

- SBI証券は、新規上場する会社3社の主幹事証券会社を引き受けた。

- 2020年12月から2021年9月の間、執行役員兼機関投資家営業部長とIFAビジネス部(当時)管掌執行役員は、新規上場する3銘柄の初値が公募価格以上にさせるために、エクイティ・キャピタル・マーケット部(当時)管掌常務取締役や執行役員と相談し、上場日当日の寄付前までに出て来ると予想される売り注文数に見合う買い注文数を目標として設定した。

- 執行役員兼機関投資家営業部長は、機関投資家営業部員でもある香港現地法人の社員に対し、公募価格を指値で当該株式の買付けを行うように顧客を勧誘し、上場日当日の寄付前までに買い注文を受託するよう指示又は依頼した。

- 香港現地法人の社員は、顧客である機関投資家9社に対し勧誘した。

- IFAビジネス部管掌執行役員は、IFAビジネス部員等に対し、同内容の指示又は依頼した。

- IFAビジネス部員は金融商品仲介業者3社に依頼し、金融商品仲介業者3社は一般投資家174人に対し勧誘した。

- SBI証券は、上場日当日の寄付前までに公募価格を指値とした買付注文(3銘柄合計225万6600株)を直接又は当社の香港現地法人経由で受託・執行した。

証券取引等監視委員会が公表している概要図は以下のとおりです(※当社と書かれているのがSBI証券のことです)。

変動操作による株価操縦(作為的相場形成)と証券会社の行政処分

公募価格を指値とする買い注文が殺到すれば需要のある人気銘柄と評価され、公募価格以上の株価に変動します。変動操作による相場操縦です。実勢を反映しない相場を作為的に形成するため、作為的相場形成とも言います。

証券会社などの金融商品取引業者やその役員らがこうした変動操作による相場操縦をすることにより実勢を反映しない作為的なものであることを知りながら、買い注文を受託などすることは金商法38条9号、金融商品取引業内閣府令117条2号で禁止されています。

そこで、証券取引等監視委員会は、SBI証券の一連の行為が、金商法38条9号、金融商品取引業内閣府令117条2号が禁止する「取引所金融商品市場における上場金融商品の相場を変動等させることにより実勢を反映しない作為的なものとなることを知りながら、当該上場金融商品に係る買付けの受託等をする行為」に該当するとして、行政処分を勧告したのです。

これはあくまでも行政処分のための手続きです。

※2024/01/16追記

2024年1月12日、金融庁はSBI証券に対して一時的な業務停止命令と業務改善命令を発しました。

刑事責任が問われた日興証券株価操縦事件(東京地判2023年2月13日)

証券会社が株価操縦をしたことで刑事責任まで問われた最近のケースとしては、日興証券株価操縦事件があります。

日興証券株価操縦事件の概要

このケースでは、2019~21年、東証1部上場(当時)の10銘柄について、前日の終値よりも大幅に下落する事態を回避しようと考え、取引市場が閉まる直前に大量の買い注文を入れるなどして、終値を安定させる操作をしたなどとして、2022年3月4日・27日に、副社長(当時)、エクイティ本部エクイティ部部長(当時)ら6人と法人である日興証券が起訴されました。

なお、2022年10月7日、金融庁は、証券取引等監視委員会からの勧告に基づき、日興証券に業務停止命令・業務改善命令を発しました。SMBCフィナンシャルグループにも業務改善命令を出しています。また、12月20日、東京証券取引所は、日興証券に対して売買等停止処分を命じています。

法人である日興証券の刑事責任

法人である日興証券について、東京地裁は、2023年2月13日、複数の幹部が率先して本件各犯行に及び、その間、コンプライアンス担当者らにおいて、違法の可能性に気付き、これを是正する契機も複数あったと認められるにもかかわらず、適切な対応が取られることなく放置されたこと等からすれば、被告会社において、違法行為を監視・防止する機能はまさに形骸化していたというほかはなく、監督過失の程度は大きいなどの事情を考慮し、罰金7億円と追徴金44億7114万2420円を命じました。

取締役・取締役会の内部統制に関わる責任

判決が「監督過失」云々と評価しているのは金商法違反(法人両罰規定)の構成要件ではなく、量刑の理由として考慮された事情です。

この「監督過失」はあくまでも刑事責任に関わる事情ですが、会社法上の取締役・取締役会の内部統制システム構築義務違反と関わる事情でもあります。

日興証券は三井住友フィナンシャルグループが100%株主の完全子会社でもあるので代表訴訟が提起されておらず、多重代表訴訟も提起されていません。

とはいえ、取締役・取締役会の内部統制システム構築義務を免れるわけではありません(責任を追及されていないんだけで義務がなくなったわけではない)。

罰金7億円、追徴金約44.7億円は日興証券にとっては損害なので、内部統制システム構築義務違反によって法人に損害を生じさせたとして責任を問われてもおかしくありません。

むしろ、三井住友フィナンシャルグループが日興証券の取締役・取締役会の内部統制システム構築義務違反に関する責任を追及しないと、三井住友フィナンシャルグループの取締役・取締役会は、子会社に発生した損失を放置したとして、グループ・ガバナンスに関する責任が問題になりかねません。

もしかしたら三井住友フィナンシャルグループは日興証券に対して何らかの措置を講じ済みなのかもしれませんが・・。

なお、三井住友フィナンシャルグループは、2023年5月21日付け「行政処分等への対応・再発防止に向けた取組み」を公表しています。

これは、今後のガバナンス体制に関わるものです。日興証券の取締役・取締役会の責任ついては言及していません。

副社長(当時)、エクイティ部部長(当時)らの刑事責任

法人である日興証券と副部長(当時)以外の5人は無罪を主張し、争っているため、法人と副部長(当時)とは刑事手続が分離されています(判例DBにも現時点では載っておらず、また2023年7月15日の公判期日以後の報道がないので現状は不明です。なおbloombaergでは法廷の様子が生々しく報じられています)。

SBI証券の場合

日興証券株価操縦事件を参考にすれば、SBI証券の変動操作による株価操縦(作為的相場形成)も行政処分に留まらず、その後、法人であるSBI証券と担当した執行役員の法的責任に発展する可能性はゼロではありません。

今後の進展が気になります。